Para ve ekonomi kelimeleri her bireyin hayatında büyük yeri olan iki önemli kavramdır. Dolayısıyla sadece finans ile ilgilenenlerin değil herkesin finansal hayatını sürdürmek için ve finansal özgürlüğünü sağlamak için finansal okuryazarlık konusunda bilgi sahibi olması gerekmektedir. Finansal okuryazarlık kavramı hayatımıza ilk kez 1990’lı yılların başında girmiştir ve şu anda hem kişiler hem de ülkeler için çok önemli bir yere sahiptir. Bu kavramın bu kadar önemli olmasının ana nedeni artık ülkelerin ekonomilerini yönetmesi ne kadar önemliyse bireylerin de kendi ekonomilerini yönetmesinin o kadar önemli olmasıdır.

Finansal okuryazarlık kavramı bireylerin ekonomik açıdan farklı finansal durumlar hakkında doğru karar verebilmelerini sağlayan bilgi ve beceriler bütünüdür. Dünya Bankası (World Bank) ve Ekonomik Kalkınma ve İş Birliği Örgütü (OECD) bu konuda çalışmalar yapmaktadır. OECD’nin yaptığı araştırmalara göre dünyadaki düşük gelirli bireylerin çoğu gelecek streslerini bir şekilde görmezden geliyorlar. 2020 yılında yapılan ve 26 ülkenin katılımının gerçekleştiği (ABD ve Birleşik Krallık bu ankete katılmamıştır.) ankete göre sadece Hong Kong’da yaşayanların büyük çoğunluğunun en az altı ay yetecek kadar tasarrufları olduğu görülmüştür. Rusya, Romanya, Endonezya dahil 7 ülkede yaşayanların büyük çoğunluğunun birikimlerinin onlara sadece iki hafta ya da daha az yeteceği gözlenmiştir. Bu durumun ana nedeni bireylerin finansal okuryazarlığının düşük olmasıdır. Finansal okuryazarlık hem bireyin kendi gelirini akıllıca finanse edebilmesi hem de doğru yatırım ve tasarruflara karar verebilmesidir.

Borç kavramı maddi durum fark etmeksizin her birey için ortaktır. Toplumun her seviyesinden insan bankadan kredi çekebilir ama herkesin bu borcu yönetme şekli farklıdır. Türkiye’de borç sahiplerinin yüzde 50’si borcu borçla kapatıyor. İstanbul Serbest Muhasebeci Mali Müşavirler Odası'nın 2013 yılı raporuna göre ihtiyaç kredilerine ve kredi kartlarına artan talebin arkasındaki en önemli sebeplerden biri mevcut borçları kapatma ihtiyacı. 2013 Ocak-Mayıs döneminde yerli kredi kartlarından nakit çekme tutarı, 2008 yılının aynı dönemine göre yüzde 105 artarak, 15 milyar 191 milyon liraya ulaştı. Türkiye Bankalar Birliğinin 2020 yılı verilerine göre haziran ayında 24 milyon 269 bin kişi kredi kullanmış, kredi miktarı ise yaklaşık 549 milyar TL olarak gerçekleşmiştir. Temmuz 2020 itibariyle bankalardan çekilen kredi miktarı 706 milyar TL’ye ulaşmış durumda. Bireysel kredi kartlarındaki toplam borç miktarı ise 115 milyar TL. Yalnızca Nisan ayında 920 bin kişi ilk defa ihtiyaç kredisi kullanırken, kredilerin gayri safi yurt içi hasılaya (GSYH) oranı son 6 ayda yüzde 38'den yüzde 47'ye çıkmıştır. Tüm dünya genelinde bireyler genellikle borçlarını kapatmak için borç alıyorlar. Yaşadıkları borç stresi bireylerin borç bariyerlerini daha da düşürüyor. Ono Akademik Üniversitesinde yapılan “Winning the Battle but Losing the War: The Psychology of Debt Management” araştırmasına göre insanlar düşük borçlarını kapatmak için daha yüksek faizli krediler çekerek içinde bulundukları borçluluk durumuna çözüm bulduklarını düşünüyorlar. Borcu borçla kapatmak diye isimlendirebileceğimiz bu kısır döngü sorunu ancak iyi bir finansal bilinç yani finansal okuryazarlık farkındalığı ile çözülebilir.

Finansal okuryazarlık genel hatlarıyla 3 temel başlık altında incelenir. Birinci başlık temel finansal bilgidir. Bireylerin temel finans kavramlarını bilmesidir. Bu kavramların başlıcaları tasarruf, bütçe, sigorta, yatırım, faiz, enflasyon, kredi, risk, varlık, getiri, vade ve borçtur. İkinci başlık finansal tutum ya da finansal tavırdır. Bu kavram bireylerin paralarını dikkatli kullanma ve tüketme, tasarruf yapma gibi konularda daha önceki deneyimlerine göre belirli bir finansal tutum sergilemeleri durumudur. Üçüncü başlık finansal davranıştır. Bu kavram bireylerin kendi bütçe hesaplarını yönetebilmeleri, alışveriş alışkanlıklarını düzenlemeleri, birikim, tasarruf ve yatırımlarını aynı zamanda kişisel borç ve kredilerini yönetebilmeleri ve kısa ya da uzun vadede bireylerin finansal hedefler belirlemeleri ve o süreci doğru yönetebilmeleri ile ilgilidir. Uzun vadede tasarruf sadece bireylerin kendi finansal durumlarına değil aynı zamanda ülke ekonomisine de katkı sağlar; tasarruf hacmini artırır ve ülkenin genel ekonomik refahının artmasını sağlar.

Aydın ilinde yapılan Adnan Menderes Üniversitesi Öğr. Gör. Esma Durukal’ın 2018 yılındaki çalışmasına göre il genelinde dijitalleşme oranı en yüksek üç bankanın bireysel müşterileri incelendiğinde finansal okur yazarlık oranı en yüksek grup 40-49 yaş aralığındaki müşteriler, meslek grupları arasında işyeri sahipleridir. İkinci en yüksek grubu ise 20-29 yaş aralığındaki müşteriler ve öğrenciler oluşturmaktadır.

Bireylerin olduğu kadar firmaların yönetim kurullarındaki yöneticilerinin de finansal okuryazarlık seviyesi oldukça önemlidir. Bir ülkenin finansal okuryazarlık seviyesi arttıkça kurumsal yönetim uygulamalarının kalitesi de artar. Bir şirket için finansal okuryazarlığın önemi en üst düzey idari organ olan yönetim kuruluyla ilişkisinden dolayıdır. Yönetim kurulları şirketlerin stratejik finansal kararları açısından en basit haliyle şirketin mali tablolarının ve bütçesinin kontrol edilmesi aynı zamanda şirketin stratejik hedeflerini tanımlayarak şirketin ihtiyaç duyacağı finansal kararların alınması görevlerine sahiptir. Dolaysıyla şirketler için de finansal okuryazarlık oldukça önemlidir. Örneğin SPK sadece borsa şirketleri için olsa da şirketlerin yönetim kurullarında yer alacak kişiler için belli bir düzeyde finansal okuryazarlık bilgisini zorunlu tutmuştur. Çünkü şirketlerin kısa ve uzun vadede söz konusu hedeflerine ulaşabilmeleri için en azında yönetim kurulu organı üst yöneticilerinin ileri düzeyde finansal okuryazarlık bilgisine sahip olması gerekmektedir. Yönetim kurulu üyelerinin bu düzeyde bir bilgiye sahip olması gerekmesinin bir diğer önemli nedeni de firmaya yatırım yapacak yatırımcıları ikna etmek ve onlara şirketin mali bünyesine bağlı olarak kar – zarar durumu, varlıkların yeterli olup olmadığı, şirket sermayesinin etkili kullanılıp kullanılmadığı, şirketin nakit akışı ve planlanan büyüme oranları hakkında doğru ve net bilgiler verebilmektir.

Yukarıda bahsedilen durum ülkemizde ekonomide çok önemli yer tutan tüm ticari faaliyet gösteren firmalar içinde geçerlidir. Genel olarak tüm ticari faaliyet gösteren şirketler finansal okuryazarlığın verimlilik oranını finansal danışmanlık hizmeti ile tamamlayabilirler. Bu hizmetler şirketlerin verimlilik, karlılık ve stratejik büyüme oranı açısından oldukça önemlidir.

Sonuç olarak ülkemizde finansal okuryazarlık düzeyinin artması için gerekli çalışmalar yapılmalı ve finansal okuryazarlık oranı hem bireylerin kendi bütçeleri ve tasarrufları hem de firmalar için finansal açıdan stratejik kararlar alırken oldukça önemli olduğundan dolayı arttırılmalıdır. Şirketler yönetim kurullarına yönetici seçerken finansal okuryazarlık oranına dikkat ederlerse bu durum doğal yoldan şirketin stratejik planına ve dönem performansına yansıyacaktır. Aynı zamanda şirketin kurumsal yönetim uygulamaları uzun vadede daha iyi olacaktır. Kısaca şirketler hem finansal olarak hem de kurumsal olarak daha stratejik ve verimli yönetileceklerdir.

Paylaş

Son Yazılar

İş Dünyasını Ne Bekliyor? Stratejik ...

Dijitalleşme, artık sadece teknolojik bir trend olmaktan çıkıp, iş dünyasın ...

Çatışma Yönetiminde Dijital Dönüşüm: ...

Çatışma, hayatımızın her alanında karşılaştığımız bir gerçek. İster evde, i ...

Başarıya Giden Yol: Pazar Dinamikler ...

Günümüzün hızla değişen pazar koşullarında, yönetim ekipleri ve liderlerin ...

Dijital Çağın Liderleri

Dijital çağ, sadece teknolojinin hızla ilerlediği bir dönem değil, aynı zam ...

Risk Yönetiminde Ustalaşmak

Başarılı bir işletmenin sırrı, sadece pazarını iyi tanımak veya yenilikçi ü ...

Almanya'da Uluslararası Bankacılık: ...

Almanya, güçlü sanayi yapısı, yüksek teknoloji ürünleri ve ihracat odaklı e ...

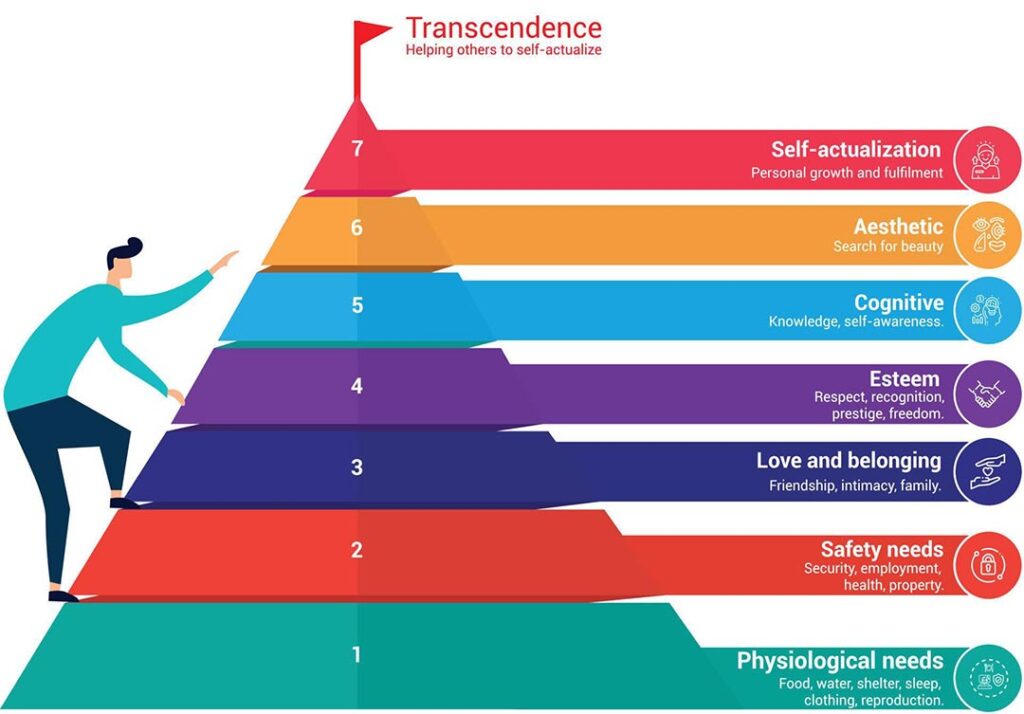

Liderlik ve Maslow'un İhtiyaçlar Hiy ...

Abraham Maslow'un ihtiyaçlar hiyerarşisi, insan motivasyonunu anlamak için ...

Yapay Zeka: İlerleme mi, Yoksa İşsiz ...

Yapay zekanın (AI) hızla ilerleyen adımları, sadece teknoloji dünyasında de ...

Hızla Değişen Yeni Dünyada Liderlik ...

Günümüz iş dünyası, sürekli değişim, teknolojik yenilikler ve küresel rekab ...

Çeviklik

Günümüz iş dünyası hızla değişiyor ve geleneksel iş modelleri artık işlevsi ...

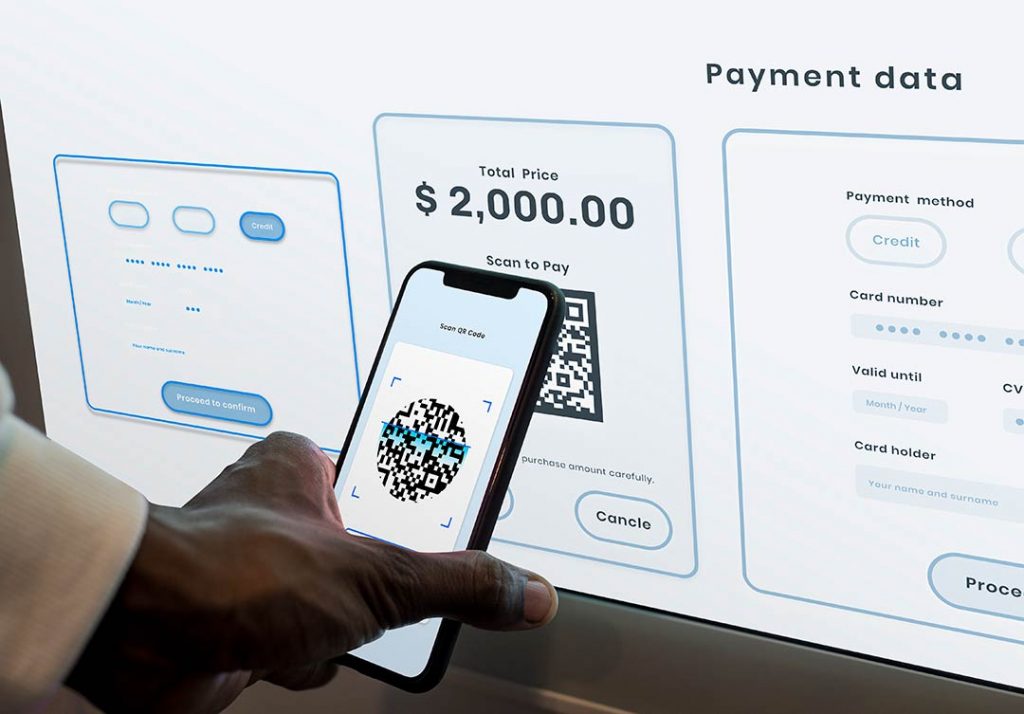

Türkiye'de Fintech: Finansal Teknolo ...

Son yıllarda Türkiye, finansal teknoloji (fintech) sektöründe büyük bir ivm ...

Banka Sigortacılığı

Banka Sigortacılığı, bankaların müşterilerine sunduğu finansal hizmetler ar ...

Bankacılık ve Frankfurt

Avrupa'daki bankacılık ve finans sektörü incelendiğinde, Almanya'nın finans ...

Dijital Bankacılık ve Almanya

Dijital bankacılık, müşterilerin bankacılık işlemlerini geleneksel banka şu ...

Almanya’da Bankacılık

Almanya’da bankacılık sektöründe en büyük varlık payına sahip olan bankalar ...

Stratejik İletişim

Stratejik iletişim planlaması, iyi tasarlanmış bir stratejik iletişim planı ...

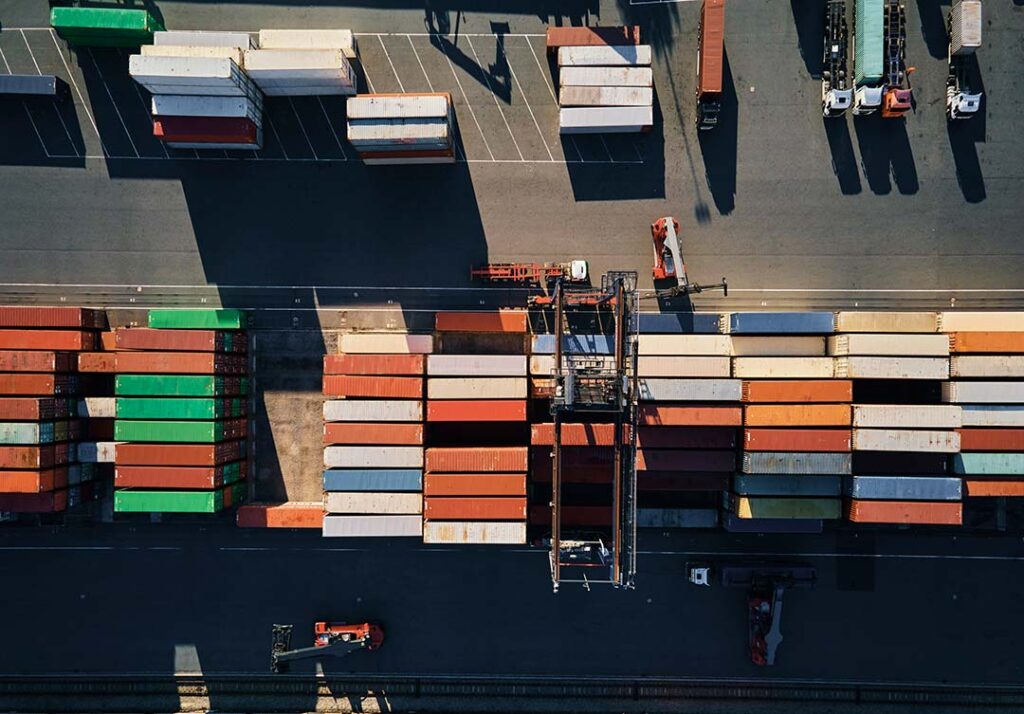

Tedarik Zincirinin Önemi

Tedarik zinciri, bir şirketin üretim ve dağıtım süreçlerinde temin ettiği m ...

Amerika’daki Bankaların Batışı

Geçtiğimiz haftalarda peş peşe gelen haberlerden ve olaylardan gördüğümüz ü ...

Başarının Anahtarı: Dijitalleşmek ...

Dijital dönüşüm, işletmelerin teknolojik yenilikleri kullanarak faaliyetler ...

Deprem ve Bankalar

Türkiye Cumhuriyeti 6 Şubatta gerçekleşen depremler ile önemli ölçüde sarsı ...

Almanya ile dış ticaret fırsatları n ...

Yeterli sermaye ve tecrübe ile Türk şirketlerinin bölgesel ihtiyaç ve piyas ...

ChatGPT

Yapay zekâ alanında çalışmaları ve araştırmalarıyla bilinen OpenAI şirketi ...

Girişimcilik

Girişimcilik, var olan bir ürün ya da hizmeti daha iyi bir şekilde veya var ...

Emeklilik Sistemi ve EYT Düzenlemesi ...

Türkiye’de emeklilik sistemi, SGK ve Bağ-Kur olmak üzere iki ayrı alanda in ...

Duygusal Zekâ Nedir ve Neden Önemlid ...

Duygusal zeka (duygusal bölüm veya EQ olarak da bilinir), stresi azaltmak, ...

Almanya’da Dış Ticaret ve Türkiye Al ...

Almanya, yüksek oranda sanayileşmiş yapısı, çeşitlendirilmiş ve istikrarlı ...

Almanya’daki Sektörel Bilgiler

Alman ekonomisinin uzun yıllardır itici gücü olan imalat sanayiinin en geli ...

Almanya’daki Müşterilere Ulaşmak İçi ...

Almanya’daki Müşterilere Ulaşmak İçin Gerekli Linkler

Asgari ücret artışı ne olacak?

Asgari ücreti, yasa gereği işçi, işveren ve hükümetten beşer temsilci olmak ...

Toplumsal Kalkınmada Kadın İstihdamı ...

Kadınların işgücüne katılımları, toplumların gelişmişlik düzeyiyle oldukça ...

Almanya Ekonomisi ve Almanya ile Tic ...

Yaklaşık 83 milyon nüfusa sahip olan ve G8 ülkeleri arasında Almanya, ticar ...

Dijital Bankacılık II – Dijital Bank ...

Banka şubelerindeki işlem süreleri de göz önüne alındığında, zaman ve mekân ...

Piyasalarda Ahlak Algısı

Dünyadaki herkes pencereden atlasa, sen atlar mıydın? Bu soru ilk başta ala ...

Dijital Bankacılık

Dijital bankacılık, müşterilere banka şubelerine gitmeden, dijital kanallar ...

Bankacılık, Yapay Zekâ ve Metaverse ...

Metaverse, yapay zekâ, makine öğrenmesi kavramlarını çok sık duyuyor olduk. ...

Yeşil Varlık Oranı

Sürdürülebilir finans, günümüz şartlarından bakıldığında geleceğe yapılan y ...

Hizmetkâr Liderlik

Günümüzde sıkça duyduğumuz etkili bir yönetim biçimi var: Hizmetkâr liderli ...

Dijital Bankacılıkta Devrim

Avrupa Merkez Bankası'nın dijital para birimini piyasaya sürmeyi düşünmesi ...

Belirsizlik Ortamlarında Aksiyon alm ...

Belirsizlik bir olayın kesinlik çerçevesinde olmamasıdır. Belirsizlikle kar ...

Kurumsal Değişim Rüzgarı

Değişim tüm seviye çalışanlar için yönetilmesi gereken önemli bir kavramdır ...

Kurumsal Adalet

“Adalet nedir? Ağaçlara su vermek. Zulüm nedir? Dikeni sulamak. Adalet, bir ...

Açık Bankacılık

Dijital dönüşüm günlük işlerimizi nasıl hallettiğimizden tutun da iş hayatı ...

Dijital Okuryazarlık ve Kurumsal Hay ...

Günden güne dijitalleşen dünyamıza uyum sağlamak için yönetici ve çalışanla ...

Finansal Okuryazarlık

Para ve ekonomi kelimeleri her bireyin hayatında büyük yeri olan iki önemli ...

Sürdürülebilirlik ve Bankalar

Geçmişten günümüze çeşitli ihtiyaçlarımıza bulduğumuz çözümler ve bu çözüml ...

Geleceğin meslekleri

Hızla gelişen dünyada, sektörler ve bu sektörlerin ihtiyaç duydukları kalem ...

Türk Şirketler İçin İhracat Rehberi ...

Uluslararası ticaret, bir başka ülkeye mal veya hizmet satmak, klasik tabir ...

İhracatta Müşteri Bulma Yöntemleri ...

İhracat yapabilmenin temel şartı satış yapabilmektir. Yurtdışı müşteri bulm ...

Adaptasyon, Esneklik ve Liderlik

Değişen koşullara uyum sağlayabilmek sadece canlılar için değil, aynı zaman ...

Yaratıcılık ve Liderlik İlişkisi ...

Dünya her geçen gün daha rekabetçi hale geliyor. Bu sebeple sunulan hizmetl ...

Rekabet analizi ve Bankacılık Sektör ...

Rekabet analizi, doğrudan ve dolaylı rakiplerinizi, ürünlerini, ürün gelişt ...

Yönetimde Delegasyon

“Bir elin nesi var, iki elin sesi var” veya “birlikten kuvvet doğar” sözler ...

Banka İstatistikleri

Bankalar öteden beri ekonomik hayatın vazgeçilmez bir unsurudur. Bu unsuru ...

İklim Değişikliği

İklim değişikliğinin bir diğer etkisi felaketler sebebiyle değil ancak ikli ...

Bankacılık Servis Kanallarının Son Y ...

“Vakit varken tomurcukları topla. Zaman hâlâ uçup gidiyor ve bugün gülümsey ...

İnovasyon

İnovasyonun günümüz dünyasında çok önemli bir yeri olduğu inkâr edilemez. Ç ...

Yapay Zeka

Yapay zekâ artık sadece bilim kurgu filmlerine veya romanlarına özgü bir şe ...

Girişimcilik

Girişimcilik, teknolojiyi içinde barındıran ve geliştiren yeni bir iş kurma ...

Küresel Liderlik

Dünya her geçen gün değişiyor ve bugün sahip olduğumuz bilgiler, yenilikler ...

Psikolojik Dayanıklılık (Resilience) ...

Hayatta bize zorluk çıkaran ve bizi strese sokan birçok olayla karşılaşırız ...

Sürdürülebilirlik ve Başarı

Birçok kurumsal şirketin vizyon ve misyonunda yerini bulan sürdürülebilirli ...

Kurumsal Çeviklik

Organizasyonların, mevcut iş yapış biçimlerinden sonuç alamamaları ve bir a ...

Pandemi de Finansal Liderlik

Krizler, kurumların finansal yapısını tekrar gözden geçirmeleri gereken bir ...

Kriz Yönetimi

Kriz, bir örgütün varlığını, hedeflerini riske eden bir gerilim durumudur. ...

Stratejik Liderlik ve Pandemi

Stratejik Lider ekibini ulaşılmak istenen noktaya götürebilen, değişen koşu ...

Farkındalık, Takdir, Başarı

İnsanın kendini tanıması, gücünü keşfetmesi ve kendi gücünü tanımlayabilmes ...

Kadın ve Kariyer

Kadınların kurumsal yaşamdaki kariyerlerine baktığımızda, evdeki ve işteki ...

Çatışma Yönetimi

En genel anlamda çatışma, iki veya daha fazla kişi ya da grup arasındaki an ...

Yönetici ve Nezaket

Nezaket önemli bir erdemdir. Hayatın her alanında nezaket, ilişkileri uzun ...

Akıllı Toplantılar

Toplantı yönetimi, toplantı kavramı ve sürecinin tüm aşamalarını ve bileşen ...

Müzakere Yönetimi

Müzakere, iki veya daha fazla tarafın, fikir veya çıkar ayrımında olduğu du ...

Sanal Liderlik

Dijitalleşme sürecinin iş hayatındaki yansımaları, teknolojideki gelişimin ...

Yönetici ve Sabır

Yöneticilikte sabır önemli bir kavramdır. Sabır aktiftir, pasif değildir. Z ...

Can Kulağıyla Dinlemek

İnsanlar, iletişim kurma biçimleri açısından diğer canlılardan ayrılırlar. ...

Networking

Kurumsal dünyada yöneticilerin, networking konusunda farkındalıkla hareket ...

Güçlü Soru Sorma

Yöneticiler için, güçlü soru sorabilmek önemli bir beceridir. Güçlü soru so ...

Kendini Yönetmek

Yönetici iş performans süreçlerinde, hangi taraflarla iletişim halindedir? ...

Mental Bağışıklık

İnsanlığın ortak mücadelesinde profesyonellere düşen önemli rollerden biri, ...

Danışan Dağ Aşar

Başarılı bir yönetimin en önemli gereklerinden biri, problem çözme yeteneği ...

Planlamalıyız...

Stratejik çalışmanın önemli faktörlerinden biri planlama yapmaktır. İyi yap ...

Böyle gelmiş, böyle gitmez

Hepimizin alışkanlıkları var. Ne olacağını, ne olamayacağını bildiğimiz ala ...